こんにちは。保育園看護師のにくすです。

FIRE(Financial Independence, Retire Early)を目指すにあたり、前回までに収支の把握を行いましたね。

まだ見ていない方はこちらから。

現状の収入は月20万、支出も月20万……。ボーナスが入ったら旅行に行ったり遊びに行ったり、なんだかんだで使っちゃってたことがわかった!そりゃ貯まらないわけだね……。

落ち込む必要はないよ!行動できたのは本当にすごい!現状をちゃんと把握している人って少ないから、他の人より自分は一歩前にいるって自信を持っていいんだよ。

そしたら、もう一歩先を進んで、もっと差をつけちゃおう!!

次は支出を減らすことを考えてみようか。

支出を減らす必要性は?

支出を減らすことは、収入を上げる(お金を稼ぐ)ことよりも重要だと私は考えています。

なぜなら、例えば生まれがめちゃめちゃ裕福だったり、年収が2000万円と高収入だったりしても、お金をじゃぶじゃぶ使ってしまうような人はお金が手元に残らず、貯金・資産形成ができないからです。

というわけで、支出を減らす必要性は以下のようなものが挙げられます。

1. 資産形成が加速する

支出を減らすことで、貯蓄や投資に回せるお金が増え、資産形成が加速します。収入が限られている場合でも、無駄な支出を減らすことで資産を増やすことが可能です。

これが老後や急な出費などの将来への不安の軽減や、FIREなどによる労働からの解放に繋がっていきます。

2. 無駄遣いに気づく

日常生活で何気なく行っている無駄遣いを見直すことで、必要な支出だけに集中できます。

例えば、Aサービス(月額10,000円)とBサービス(月額5,000円)を比較したときに、自分にとってのメリットはAサービスもBサービスもさほど変わらない、ということがわかったら迷わずBサービスを選ぶはず。

他にも、支出を見直したことでCサービス(月額1,500円)のサブスクに入っていたけど、全然利用していなかった!ということに気づいたかもしれません。

そういった見直しをすることで、生活の質を落とさずにお金を節約できます。

3. 身軽になる

支出を減らす=生活コストを下げることで、人生の選択肢に幅が広がり、身軽になります。

「これ以上狭い・古い家には住めない……」「ファミレスなんて行けない、高級レストランじゃないと……」と生活水準が上がってしまうと、自分の人生の選択肢が狭まりますし、お金がないと身動きが取れなくなってしまうかもしれません。

見栄を捨てれば、お金を使わない暮らしに幸福を見出せるようになりますよ。

4. 上手にお金を使えるようになる

少し矛盾しているような内容ですが、要はメリハリをつけられるということです。

節約をしていく中で、「ここを削ると自分の生活が楽しくなくなってしまう」「ここは削っても問題なかった」ということがわかってきます。

これって、やってみないとわからないんですよね。頭の中では大丈夫だと思っていても意外と生活の質に影響が出たり、これは欠かせないでしょ~と思っていても意外と平気だったり。

支出を減らすところは減らして、お金をかけたいところにはお金を使う。そういったメリハリのついたお金の使い方ができるようになれば、お金の使い方に自信がついてきます。

支出を減らすには

1. 目標を明確にする

あなたはなぜ節約をしようと思っていますか?

FIREして老後の不安をなくしたい、あるいは労働から解放されたい。

↓

資産形成が必要、そのために節約して貯金したい。

ここではFIREを目指す人向けに解説をしていますが、子どもの教育資金を貯めたいとか、車や家など高価なものを買いたいから、など、なんでもいいので目標を明確にしましょう。

節約は、自分にダメージのないものもあれば、多少の我慢や妥協が必要になるものもあります。また、節約は長期的にコツコツやっていくもの。目標が無くなんとなくダラダラ始めてしまうと、途中でモチベーションが保てず辛くなって挫折してしまったり、ひどければリバウンドで散財してしまったりするかもしれません。

目標は途中で変わっても大丈夫。FIREしようと思ってたけどやっぱりやめた、車じゃなくてブランドバッグにしよう、でもいいです。何かしら目標を立てましょう。

- <4%ルール> 【資産形成の目標額】 = 【年間の生活費】 × 25

- <50・30・20ルール> 手取り額の50%を生活費、30%を贅沢費、20%を貯蓄に回す

このあたりのルールをもとに、目標を設定していきましょう。

私は手取り年収が350万円だから、年間280万円で生活費と贅沢費をまかなうことを目標にしよう。生活費だけなら年間175万円だね。

LeanFIREを目指すなら、175万円×25=4375万円が資産形成の目標か……。

SideFIRE(あるいはBaristaFIRE)を目指して、半分を労働で稼ぐとすると目標は2188万円!

ルールやFIREの種類について忘れちゃった人は以下の記事を見てみてね。

資産形成の目標額が多すぎると思う人は、生活費を50%以下に下げてもいいんだけど、節約生活が苦しくならないような方法を考えよう。難しそうならSideFIRE(BaristaFIRE)の労働の比率を上げるかかな。

4%ルールについて

50・30・20%ルールについて

FIREの種類について

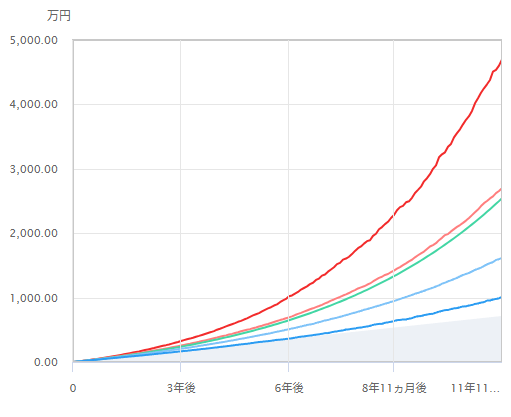

ちなみに、看護師ちゃんの手取り額の20%を貯蓄に回すとなると、月5.8万円を貯蓄することになるよ(ボーナス含む)。月5万円を人気のeMAXIS Slim 米国株式(S&P500)に投資するとこうなるよ。

三菱UFJ銀行のつみたて投資シミュレーション(https://www.am.mufg.jp/tool/simulation_tsumitate.html)

これを見ると、2188万円の資産を作るのに必要な期間は11年3か月。11年を長いと感じるかどうかはあなた次第。シミュレーションをしながら目標額を決めていってね。

ちなみに投資をしなかったら36年6か月かかる計算だよ。

2. 収支の把握

このステップは終わっているはずなのでこの記事では飛ばします。

まだの方はこちらから。

3. 固定費の見直し

変動費、贅沢費の方が削るべき項目なのでは?と思うかもしれません。

しかし、あなたの固定費・生活費の収入における比率はどうでしたか?かなり大きな割合を占めていたと思います。

そして、固定費は何もしなくても勝手に毎月払っていくもの。ここを一度見直すことで、大きな額を、努力せず毎月減らすことが期待できます。

また、いきなり変動費・贅沢費を減らすと、生活の質が下がりかねません。

そのためまずは固定費から見直していきましょう!

- 家賃

- 保険

- 車

- 通信費

- 光熱費

- サブスク

① 家賃

家賃は支出の中で一番大きな割合を占めている人がほとんどではないでしょうか。

よく言われるのは、「家賃は手取り月収(ボーナス除く)の30%程度まで」というもの。

資産形成を加速させたいのであれば、もう少し減らせるとベストです。

広い家がいい、駅チカがいい、など様々な意見があるところだと思います。

しかし狭い家にも、掃除が楽になったり、必然的にモノが少なくなるので管理が楽になったりとメリットがありますよ。駅から多少遠くても移動が運動になります。

ちなみに首都圏の保育園では「宿舎借り上げ支援事業」を取り入れている園が多くあります。条件を満たせば最大8.2万円の家賃補助が受けられますので、ぜひ取り入れてください。

私は2人と2匹暮らしなため、そこそこの広さやペット可か、バイクを所有しているのでバイクの置ける駐輪場があるかなどの様々な条件を満たす必要があったのですが、「宿舎借り上げ支援事業」を利用することで手取りの15%程度の負担で住むことができています。(世帯収入で考えればもっと小さい割合です……!)

1人暮らしであれば、補助の範囲内でお部屋を借りられるところも多いと思います。

一番の出費の家賃が0になるのは大きいので、まだ利用していない方はぜひ利用を検討してみてください。

② 保険

公益財団法人生命保険文化センターの「2021年度 生命保険に関する全国実態調査」によると、1世帯あたりの生命保険料は年間で37.1万円とのこと。

厚生労働省の「簡易生命表(令和4年)」によると、日本人の平均寿命は男性が81.05歳、女性が87.09歳です。

平均寿命まで生きるとして、終身払いの契約であればあと何年間支払い続けますか?今30歳の人なら57年です。

60歳で支払い満了のプランとしても残り30年。1000万円以上保険料として支払うことになります。

でも保険は「もしも」のときに必要なのであって……。

もしもの不安のために加入している人が多いと思いますが、本当に必要なのかを考えてみましょう。

例えば死亡保険。

自分が死んでしまったときに、誰のためにお金を遺す必要がありますか?

自分が養っている人(子どもなど)がいる場合は、自分が死んでしまうとその人が生活に困ってしまうかもしれません。

しかし、きちんと年金を納めている方であれば「遺族基礎年金」「遺族厚生年金」をもらうこともできます。

遺族年金だけでは生活できないと思うのであれば、子どもが自立するまで(18歳まで、大学卒業までなど)掛け捨ての保険に加入すれば良いと考えています。

私の場合、子どもがいないので特に必要ないと思い、加入していません。子どもができたら掛け捨てのものに加入するか検討してみます。

では医療保険はどうか。

日本では健康保険という優秀な公的保険があり、皆さん加入していますよね。

自己負担額はたった3割になりますし、大きな病気やけがをして大きな治療費がかかったとしても、「高額療養費制度」を利用することができ、治療に月100万円かかったとしても、自己負担額は10万円以下で済むようになります。(月収によって変わりますが、多くの保育園看護師さんはこれくらいになると思います。)

また、働けなくなった場合でも、傷病手当金や休業補償給付(労災)、退職となれば失業保険などが受けられます。

現状、自分が死んでしまったり病気・けがをしたりして収入が無くなったときに、生活が困窮してしまう人がいないので、私はこういった保険に一切加入していません。

保険料を払うくらいなら、その額を資産運用に回してお金を増やしたいなと。そして、もしものことが起きてしまったら、公的保険と自分で増やした貯蓄で補おう。そう考えています。

37.1万円(月3.1万円)を人気のeMAXIS Slim 米国株式(S&P500)で30年間運用すると、約4億8000万円になるシミュレーション結果が得られました(!)。

そう考えると、保険料を払うより、投資に回した方がいいな~って思いませんか?

子どもができて安心のために加入するとしても、月2,000~3,000円程度の掛け捨て保険を選ぶかな~と。

今加入している民間保険は、自動車保険(対人・対物賠償責任保険(無制限)、弁護士特約、ファミリーバイク特約)と火災保険(賃貸で加入必須)くらいです。このあたりは「起こる可能性はとても低いけど、起きちゃったら高額すぎて人生終わっちゃうレベル」だからです。他の貯蓄でなんとかなるものは加入していません(自動車保険の車両保険など)。

③ 車

車は購入、維持にかなりお金がかかりますよね。

実家では大型のSUVを乗り回す母に憧れ、自分も将来同じ車に乗る!!と夢見ていました。

しかし私の憧れの車は中古車で400万円程度。そして、自動車税、自動車保険、車検を考えると、古くて大きい車なので年間30万ほどかかります。古いのでメンテナンスも随時必要そうですし、パーツによっては古くて出回っていないので特注になってしまい高額になるかもしれない。そして燃費が街乗りで驚異の3km/Lなので乗ったら乗っただけガソリン代がえげつないことになります。

対して軽自動車だと、中古車で100~150万、新車で200万程度。自動車税、自動車保険、車検についても新しく小さい車なので年間10万円程度。燃費もいいのでガソリン代も安く済むでしょう。

小さくて小回りが利くので、事故のリスクも減らせそうです。

憧れの大型SUVは本当にかっこいいし未だに憧れではあるのですが、私にはこのコストをかけてまで大切に乗る自信も、大型車を乗り回す運転技術もないため、諦めるに至りました。

都心などの公共交通機関が盛んな場所では、車自体必要ないかもしれません。

車がなければ上記のようなコストはかかりませんし、もちろん駐車場代も必要なくなります。

必要に応じてレンタカーやカーシェア、カーリースなどを利用しても良いと思います。

④ 通信費

定期的にスマホやインターネットのプランを見直しましょう。

2020年に政府が大手携帯キャリア(au、docomo、softbank)に携帯料金の値下げを要求し、2021年には安い新プランが発表されました。それにつられて格安SIMもさらに安くなっています。

また、月にどれくらいの容量を使用しているのかを確認し、必要最低限の容量プランにすることで費用を抑えることができます。

他にも不要なオプションはついていないか確認してみましょう。

大手キャリアから格安SIMに変えることで、スマホ代を80%以上削減できるかもしれません。

⑤ 光熱費

電気・ガスも今時様々な会社がプランを出しています。そして、セット割などをしている会社もありますので、プランを確認してみましょう。

また、使っている家電が古い場合や掃除が行き届いていない場合は電気代が高くなってしまいますので、10年以上使っているような家電は買い替えたり、電気の使用効率が良くなるようフィルターなどの掃除をするようにしましょう。

エアコンはかなり電気代がかかるので、扇風機や電気毛布を使用するなどすると良いでしょう。

うちは猫が2匹いるので、夏冬はエアコンをフル稼働させているのですが、窓にプチプチを貼って断熱効果を高め、設定温度が過剰にならないように工夫しています。

夜電気をつけないで生活する!エアコンは一切つけない!お風呂は水で!……のような節約術は、体を壊してしまうのでやめましょう。

こまめに電気を消すなどの節約術も、大変でストレスになってしまうのであればやる必要はないと思います。

あとエアコンなどはこまめにつけたり消したりをするよりも、つけっぱなしの方が意外と電気代がかからないケースもありますよ。

⑥ サブスク

サブスクって月500円とか1000円とか、少額なものが多いですよね。

初月無料だし、安いし、と気軽にポチっちゃうサブスク。全然利用していないのに払い続けてた!なんてことないですか?

私は月額500円のサービスに気付いたら10年くらい入っていて、そのうち5年は確実に利用していなかったので3万円以上をドブに捨てていたことに気付きました。

他にもジムなどの会費を無駄に払っていた場合、かなりの額になっているかもしれません……。

一旦加入している全てのサブスク・会費を洗い出し、「今の自分に本当に必要か?」「代替案(もっと安い似たようなサービスや、無料でできる方法など)はないか?」を検討し、不要なものは退会しちゃいましょう!

3. 変動費の見直し

変動費は月ごとに変動する支出でした。

そして自分の生活スタイルやその日の気分などによって左右されるものです。

一度設定を見直せば大きく支出を削減できる固定費と違い、変動費の削減は生活スタイルを変える必要があったり、我慢が必要があったりとややストレスがかかります。

一気に頑張りすぎるのではなく、少しずつの節約を心掛け、「あ、意外といけるな」「ここは削ったらQOLが著しく下がるな……」を見極めていきましょう。

では、以下の変動費を見直していきましょう。

- 食費

- 日用品費

- 美容・被服費

- 娯楽費

① 食費

食費は、大きく「自炊費」と「外食費」に分けられます。

この2つの比率をどうするかにより食費は大きく削減できるでしょう。

とはいえ自炊の習慣のない人に毎日自炊しろ!と言っても大変ですよね。

何を隠そう私は料理が大の苦手で、フライパンを持つことが物凄くストレスな人間ですので、そんなこと言われたら全てを投げ出してしまいそうです。

その場合、買う場所を変えてみるのはいかがでしょうか?

コンビニ弁当をやめて、スーパーのお惣菜と家で炊いたお米にするとか。コンビニや自販機でペットボトルを買うのをやめて、スーパーでペットボトルを買う、それも2Lペットボトルを水筒に移して持ち運べればかなり食費が抑えられると思います。

スーパーも高級スーパーとディスカウントストアでは全く値段が違うので注意が必要です。

ただし、3駅隣のスーパーの方が卵が1円安い!牛乳はあっちで野菜はこっちで……とやるのはコスパが悪い(なんなら移動費で高くつく)のでやる必要はないです。生活範囲内で推しスーパーを見つけてください!

また、外食が多い人は頻度を減らしましょう。外食をするときはディナーよりもランチのほうが出費を抑えられますよ。

② 日用品費

日用品費の削減方法は、ストレスにならない程度にグレードを下げたり、使うときに無駄に消費してしまわないようにしたりすると良いでしょう。

スーパーやドラッグストア、ホームセンターのプライベートブランドの商品はかなりお買い得なので、利用してみてください。

③ 美容・被服費

美容院代、化粧品代、エステ代、洋服代などが含まれると思います。

ここは本当に人によるんでしょうが、かかる人はかなりかけていますよね。

私は美容院はミニモなどのサービスを使ったり、化粧品はプチプラのものを必要最低限買ったりしていて、エステは体験モニターでしか行ったことがない(通う習慣がない)ですし、ブランドものに興味がないので洋服や小物もファストファッションや古着を長く使い倒しているような感じです。

女子力がない!と言われてしまえば「その通りでございます……」と返すしかないのですが、特にストレスを感じていないので私にはこれでいいのだと思います。

ここにお金をかけている人は、自分のご機嫌を取るために使っているのか、見栄や義務感で行っていないかは考えてみてもいいかもしれません。

見栄や義務感で行っているのであれば不要です。ご機嫌取りのためであればQOLを上げるために良いですが、必要最低限の出費でも生きてはいけるので、一応贅沢費・浪費のくくりになることは覚えておきましょう。

④ 娯楽費

サブスク代は固定費のほうに入れているので、それ以外で娯楽や趣味に使うお金になります。

お金のかかる趣味を持っている方は、頻度を少し減らしてみるなど、何か改善できる方法がないか検討してみましょう。

お金のかからない趣味・娯楽を見つけるのも良いでしょう。私はいろんな公園・道の駅・お寺や神社を回ってお散歩するのがリフレッシュになって好きです。本を読むのが好きな人は、図書館で本を読み、本当に気に入った本のみ購入すると本代も減らせると思いますよ。

飲み会も、もし月に何度も行くようであれば頻度を減らしましょう。付き合いで仲が良いわけでもない人と行くのはお金がもったいないですよ。

⑤ 医療費

ここは健康のためにあまり削減すべき項目ではありませんが、できるとしたらジェネリック医薬品を選ぶようにすると良いでしょう。

保育園看護師としての節約術

保育園看護師の仕事は日常のルーチンが多いため、時間管理がしやすいです。この特性を活かし、以下のような節約をしています。

- 食費:昼食費は給食を利用しているため定額に。お昼にがっつり食べて夜は控えめにすることで、体にもお財布にも優しくなっています。

- 通勤費:公共交通機関を使っているなら通勤代が支給されるので特にかかりません。私は人込みが苦手で電車・バスがストレスなのと、職場までの経路的にかなり大回りになって時間がかかってしまうので、直線距離で行けるようにマイカー出勤をしています。ガソリン代はかかってしまいますが、原付を利用しているのでかなり燃費が良い(大体40km/L)のと、駐車場代がかからないので私の中では許容範囲内です。運動を兼ねて自転車にするか悩み中です。

- 無駄な買い物をしない:電車通勤の場合は駅の周りって誘惑だらけですよね。駅ビルでウィンドウショッピングをするとついお買い物をしてしまったり、つい飲食店に入ってしまったり。上記の通り公共交通機関を使用していないため、その誘惑を避けることができています。

- 仕事着は安価なものを使用:保育園では動きやすい服装やエプロンの着用が基本となりますが、これをしまむらやGUなどのファストファッションにしています。子どもと外で遊ぶと土がついたり、食事の介助で食べ物がついたり、赤ちゃんを抱っこしてよだれがついたり、風邪や嘔吐した子などの対応でウイルスがついたりとすることがあるので、毎日じゃぶじゃぶ洗濯をしたいですし、消毒で脱色してしまうこともあるため、消耗品と捉えて安価なものを使用しています。

- 飲み会が少ない:上記の通り原付通勤なため、急な飲み会にはあまり誘われません。行くのは仲の良い人たちと月に1回くらいです。

支出を減らすコツ

① 予算を設定する

STEP1でもお伝えした通り、予算を決めましょう。

毎月の収入と支出を基に予算を設定し、その範囲内で生活するように心がけます。予算オーバーしそう・してしまったときは、本当はオーバーしないでも済んだのか(節約が可能なのか)、予算が適切ではなかったのかを検討しましょう。

逆に予算がかなり余る場合は予算を減らして貯蓄に回しましょう。

予算組みのコツは、収入は少なめに、支出は多めに見積もることです!

また、後述しますが、貯蓄と予備費も予算に入れ、余りを特別費(旅行や家族へのプレゼントなど)としましょう。

② 安いだけ、ポイントがたくさんつくだけのものを買わない

「安いから」という理由だけで購入するのはやめましょう。

タイムセール品を見ると、ついつい「お得そう!」「安いのは今だけ、今買わないと損する!」という思考に陥りがちです。

いくら安くても支出に変わりありません。安かったから買ったけど、使い道がなかったり、質が悪くて使い物にならなかったりとするとただの無駄遣いになります。本当に必要か、よく吟味しましょう。

いつも使っているものが安くなっているのであればラッキーですね!

また、「安かったから」と乱雑に扱ったり大量消費したりして、すぐ追加購入が必要になるような使い方をしてしまうと支出が増えてしまいますので、安いものでも大切に使うようにしましょう。

また、ポイント10倍つく、お買い回りでポイント還元率が上がるなどの売り文句にも踊らされないようにしましょう。

ポイントをもらうことが目的となり、無駄なものを買ってしまいがちです。

③ すぐに買わない

「これいいな!」「便利そう!」と運命的な出会いを感じると、つい衝動買いしてしまいがちですよね。

しかし、いざ買って帰ってみると、似たようなものが既にあったり、代用できるものがあったり。

買ってすぐは目新しさから使うものの、すぐ使わなくなってしまったり。

同じような性能でもっと安いものがあったり、同じような価格でもっと性能が良いものがあったり。

一旦買わずに帰り、本当に必要なものか、よく吟味しましょう。

そして、「やっぱり必要だ、買おう」となったら、どこで買うかを検討しましょう。別店舗ではもっと安く売っていたり、ポイントがついたりしないか確認してから購入するようにしましょう。

④ 貯蓄を予算に入れて先取りする

支出の予算を収入いっぱいに組んだり、「余った分を貯めよう」と考えたりすると、貯蓄のスピードはかなりゆっくりになってしまいます。

必ず貯蓄を予算に組み込むようにしましょう。

そして、お給料が入ったら強制的に貯蓄分を別の場所に移すようにし、使えないようにします。

そうすれば、つい貯蓄に手を出してしまうことはなく、こつこつと毎月決まった額が増えていくので、貯蓄のスピードが上がります。

収入 - 貯蓄 = 支出(生活費・贅沢費・特別費)

私は投資信託をクレジットカードで購入しているので、毎月貯蓄分が勝手にカードから引き落とされているよ!

⑤ 予備費を予算に入れる

①で支出は多めに見積もることを伝えましたが、私はさらに予備費を予算に入れています。

変動費は特にぶれるので、多めに見積もっていても予算からはずれてしまうこともままあるでしょう。

そんなときのために毎月の予算の中に予備費を組み込んでおき、予算オーバーしてしまったら予備費から補填するようにします。

もちろん、基本予備費には手をつけないように支出を管理します。急な病気で医療費がかさんでしまったり、冠婚葬祭があったりとどうしてもなイレギュラーの支出に備えるものになります。

予備費をあてにして外食を増やすのは違いますよ~!

⑥ 予算を見直す

家計簿を定期的に見直し、支出の変動や無駄遣いがないかチェックします。

見直しをすることで、自分の傾向や弱点がわかってきます。

PDCAを回して、効率的に貯蓄を進めましょう!

まとめ|まずは固定費を見直すことから始めよう

支出を減らすことは、FIREを目指すための重要なステップです。

お金を増やす(投資をする)には元手が必要となりますが、収入を増やすことより、支出を減らす方がずっと手っ取り早いからです。

まずは固定費の見直しから始め、無駄な支出を減らすことで、資産形成を加速させましょう。

次回は、FIRE達成のステップ3として「収入を増やす方法」について解説します。

支出を見直し、計画的に節約を実践することで、あなたのFIRE達成が一歩近づきます。

ぜひ参考にしてみてください。

コメント